En uno de los últimos artículos que escribí (Las empresas en las que invertir por dividendos), explicaba por qué un sector concreto, el de empresas de consumo defensivo (“Consumer Staples”), había sido históricamente el mejor para invertir en términos de rentabilidad ajustada al riesgo asumido.

Como comentaba en dicho artículo, se trata de uno de los sectores en los cuales menos empresas habían tenido pérdidas significativas y, con mucha diferencia, es el sector donde un mayor porcentaje de empresas obtuvieron rentabilidades excepcionales.

Desde un punto de vista de una persona que invierte en empresas que reparten dividendos, se trata además del sector más sobrerrepresentado dentro de las empresas denominadas “Aristócratas del dividendo” e, incluso en un año tan complicado como 2020 con la crisis del Covid, ha sido el sector, junto con el de las utilities, en el cual menos empresas han recortado sus dividendos.

El propio Jeremy Siegel en su libro “The Future for Investors” analizaba la evolución de las empresas que formaron parte del S&P500 desde su constitución (en el año 1957) y sobrevivieron y, a la fecha de publicación de su libro (2003), de las 20 empresas que durante todo ese tiempo obtuvieron mayor rentabilidad, 12 pertenecían al sector de consumer staples[1].

Por lo tanto, concluíamos en ese artículo que, inicialmente podría tener sentido que un inversor por dividendos sobreponderase este sector (así como el de utilities) por encima de otros, con base en datos históricos.

A modo de ejemplo, en otro de mis artículos (“Comprar caro y comprar barato”) incluía una tabla en la que se incluía el desempeño de muchas de las consumer staples entre los años 1986 y 2020:

Pese a que, como siempre, tenemos mucha más información sobre las bolsa americana, lo cierto es que las consumer staples en Europa también han obtenido una rentabilidad excepcional a lo largo de los últimos lustros.

Sin ir más lejos, en un informe de Deutsche Bank sobre las consumer staples europeas de 11 de enero de 2011 se incluía información muy interesante.

En primer lugar, las consumer staples europeas (encabezadas como casi siempre por las empresas de tabaco) fueron el sector con menor probabilidad de obtener rentabilidad negativa ajustada a la inflación a uno y tres años desde 1973.

Las conclusiones son bastante similares respecto de las consumer staples americanas:

Así, de 1973 a 2010, el sector de consumer staples europeas obtuvo una rentabilidad superior a la del mercado en 2,5 puntos porcentuales:

Es relevante ver que, pese a que la rentabilidad del sector del tabaco fue espectacular, el resto de subsectores dentro de las consumer staples (comida, bebida y productos para el hogar y de cuidado personal) también batieron individualmente al índice de referencia.

De hecho, es bastante interesante comprobar que, en dicho período considerado, la rentabilidad de las consumer staples europeas fue incluso un poco superior a la de las americanas (también el índice europeo lo hizo mejor en agregado):

Esos datos de por sí resultan interesantes y son un buen punto de partida, pero seguramente muchas personas considerarán que la información sobre el pasado no deja de ser una curiosidad pero que no tiene ninguna relevancia sobre el desempeño futuro.

En este artículo, voy a intentar explicar algunos de los motivos por los cuales éste sector ha obtenido tan buenos resultados, y analizar si puede ser razonable esperar que eso siga siendo igual en el futuro.

Considero que el secreto del éxito de estas empresas se basa en la existencia de varios factores (que se encuentran interrelacionados entre sí):

· Longevidad.

· Limitada capacidad de disrupción tecnológica en el sector.

· Creación y mantenimiento de marcas reconocibles por todos y que perduran en el tiempo.

· Confianza del consumidor.

· Baja intensidad en capital.

· Distribución y escala global.

El primer punto relevante es que la mayor parte de las grandes consumer staples (excluyendo algunas empresas chinas) son negocios que llevan existiendo décadas (Philip Morris existe desde 1847, Coca-Cola desde 1886, PepsiCo desde 1893 y Procter & Gamble desde 1837, por poner sólo algunos ejemplos).

Pero lo importante no es sólo que estas empresas hayan sido capaces de sobrevivir durante tantos años, sino que lo han hecho siendo las líderes de su sector de forma continuada. En este sentido, Ash Park[2] realizó el análisis y evolución de las 3 mayores empresas por capitalización bursátil dentro de cada uno de los subsectores de consumer staples durante los últimos 15 años, y los resultados resultan bastante esclarecedores:

Las mayores empresas hace 15 años siguen siendo exactamente las mismas que hoy. La única diferencia es el crecimiento de la china Moutai en el sector de bebidas, pero considerando que la rentabilidad anualizada de Diageo con dividendos desde 2004 hasta 2019 ha sido de un 10,88% (vs el 8,98% del S&P500), creo que sus accionistas serán capaces de perdonarle haber perdido ese lugar privilegio en el ranking.

Continuamente vemos gráficos de cómo han ido evolucionando las mayores empresas del mundo con el transcurso de los años y podemos observar que las mayores empresas en una década casi nunca lo son en la siguiente, por lo que parece que el sector de consumer staples ha sido una anomalía a este respecto.

Parece, por tanto, que el hecho de que estas empresas tan longevas hayan estado durante décadas como líderes en el mercado ha servido para crear unas fuertes barreras de entrada (marcas familiares, reconocidas y que generan confianza, logística y distribución, bajas necesidades de inversión en capital) que hacen que no sea sencillo para terceros entrar en ese mercado.

Esto es aún más sorprendente si tenemos en cuenta que, con carácter general, estamos hablando de negocios extremadamente rentables, lo que intuitivamente debería hacernos pensar que deberían tener mucha competencia intentando entrar para arañar cuota de mercado.

El propio informe de Deutsche Bank al que me referiría anteriormente analiza el ROCE de las consumer staples europeas (en negro) en comparación con el del mercado (en azul), desde 1989 hasta 2011:

Como se puede ver, lo curioso no es sólo que la rentabilidad sobre el capital empleado sea claramente superior a la del mercado, sino que, durante el tiempo considerado, no sólo se deterioró por las amenazas de terceros, sino que incluso se incrementó.

Incluso considerando el fondo de comercio y los activos intangibles para el cálculo del ROCE, la conclusión a la que se llega es la misma:

De forma similar, Patrick O’ Shaughnessy[3] analizó el ROE del sector de consumer staples durante un período de 50 años para terminar concluyendo que el mismo, además de ser superior, se mantuvo de forma mucho más consistente que el agregado del mercado.

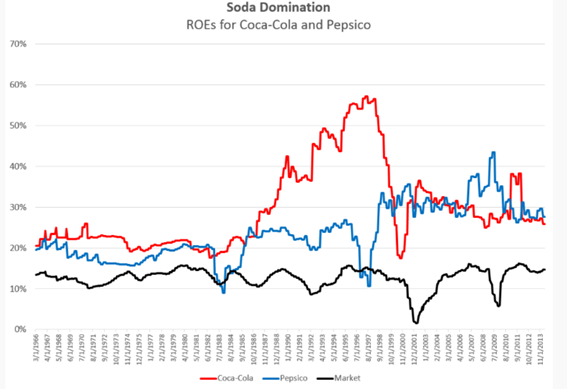

A modo de ejemplo, también detallaba la evolución del ROE de Coca-Cola y PepsiCo en comparación con el del mercado, con las mismas conclusiones.

Como se puede ver, a continuación, a día de hoy, estos negocios siguen obteniendo una excelente rentabilidad sobre el capital empleado:

No es casualidad que Warren Buffett haya tenido siempre posiciones relevantes en empresas del sector como Coca-Cola o See’s Candies. Respecto de Coca-Cola, extensible a otros negocios, ha hecho comentarios interesantes en muchas ocasiones[4] (traducción propia):

“Me gustan las marcas fantásticas, tienes que cuidarlas, pero si cuidas una gran marca, es para siempre y esos son los negocios que me gustan. Nunca hemos vendido una acción de Coca-Cola y no me planteo vender ninguna en el futuro.”

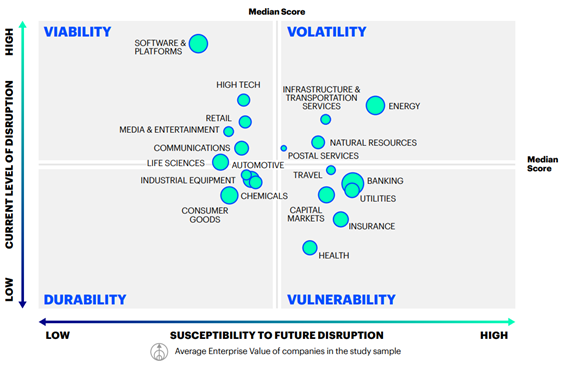

Un estudio de 2016 preparado por Accenture[5] al que también hacían referencia desde Ash Park, analizaba los riesgos presentes y futuros de disrupción tecnológica para diferentes sectores. En el mismo se indicaba que el 63% de las empresas estaban ya experimentando dicha disrupción y que un 44% eran muy susceptibles a una mayor disrupción a futuro.

En el informe se desglosaban los sectores que, de acuerdo con el estudio, estaban más y menos sometidos a una posible disrupción presente y futura.

Como se puede observar, según el estudio, Accenture concluía que el sector de bienes de consumo era uno de los que menor riesgo de disrupción presente y futura presentaba.

Igual de interesante resulta el estudio trimestral realizado por KPMG[6] en el que se desglosa el dinero invertido por empresas de capital riesgo por sectores. Como se puede observar, el de bienes de consumo es uno de los sectores donde menos inversión se está llevando a cabo por entidades de capital riesgo (generalmente en empresas pequeñas y start-up). Así, apenas un 5% del total de las inversiones se destinan a este sector en 2020 (cifra que suele ser bastante constante en los años anteriores), cuando el peso del sector en un índice global ronda el 10% (y, además, es uno de los sectores más rentables).

Eso también da una idea de que no parece tan sencillo lanzar nuevas ideas muy disruptivas en el sector. Otro dato en la misma línea es que, en 2019, sólo el 1% de los unicornios (empresas que alcanzan una valoración de más de 1.000 millones de dólares), pertenecieron al sector de consumer staples, de nuevo, según los cálculos de Ash Park:

Además de esto, las consumer staples (curiosamente, en muchos casos, más aún las europeas que las americanas), llevan décadas invirtiendo en países emergentes y las ventas en los mismos suponen ya un importe muy relevante de sus ingresos (a modo de ejemplo, para Diageo son cerca del 50% de sus ventas totales, mientras que para Unilever aún lo son más).

Parece claro a estas alturas que durante las próximas décadas el poder adquisitivo de muchos de esos países se va a ir incrementando progresivamente y que muchos millones de personas van a incorporarse a la clase media. Previsiblemente, conforme la capacidad adquisitiva de esas personas aumente, también se incrementará el consumo de estos productos y muchos de los consumidores elegirán marcas más premium.

Por poner algunos casos concretos, la participación de Unilever en su filial india Hindustan Unilever (de la que tiene un 67,25%) ya supone aproximadamente un 30% de la capitalización bursátil de la propia Unilever y la filial está aumentando sus beneficios a tasas cercanas al 15% anual. Parece bastante realista pensar que durante las próximas décadas un país como India va a generar muchos millones de personas deseosas de adquirir los productos de Unilever.

Otro caso similar es el de British American Tobacco (BATS) con su participación en Indian Tobacco Company (ITC). ITC (como Hindustan Unilever) es una de las principales empresas de la India, de la cual BATS controla un 29,5%. La participación en ITC equivale ya a alrededor de un 12% de la capitalización de BATS e ITC está creciendo sus beneficios (Covid aparte) a tasas cercanas a un 20% anual.

El caso de Diageo con su filial india United Spirits también es similar.

Un ejemplo más es el de Pernod Ricard, cuyas ventas en mercados emergentes son ya mayoritarias (como ejemplo, en 2019 sus ventas en China se incrementaron un 21% y en la India un 20%) y en agregado sus ventas en las regiones fuera de Europa y América se incrementaron en un 12%.

La relación de muchas de estas empresas con países en desarrollo es tan antigua y sus redes logísticas son tan extensas, que en algunos países africanos, los gobiernos recurren a Coca-Cola para el transporte de vacunas que requieren refrigeración especial.

Parece razonable pensar que estas ventajas competitivas generadas durante épocas no resulten fáciles de romper por nuevos competidores.

Por eso, estas compañías otorgan una exposición a los mercados emergentes asumiendo probablemente menos riesgo que el que derivaría de la inversión directa en empresas locales de dichos países.

Otro de los motivos por los cuales estas empresas han tenido excelentes rendimientos, es que generalmente, y pese a lo que muchas veces pueda parecer, es un sector que no ha estado muy sobrevalorado.

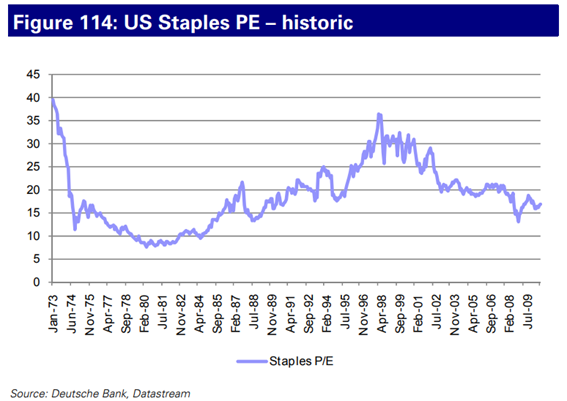

Deutsche Bank en el estudio que mencionaba anteriormente, analizaba el PER medio de las empresas del sector en Europa y Estados Unidos:

Como se puede ver, exceptuando el principio de los años 70 en Estados Unidos (con las “nifty fifty” y la época de finales de los 90 / principios de los 2000, las cotizaciones nunca han estado a unos precios estratosféricos (sobre todo, si recordamos el excelente comportamiento del sector).

Es interesante ver que ya desde finales de los 80, estas empresas cotizaban muy habitualmente en Estados Unidos a 20 veces beneficios, mientras que en Europa lo hacían más bien cerca de 15. Sin duda, esa habrá sido una de las razones por las cuales la rentabilidad de las acciones europeas en el período considerado fue un poco superior al de las americanas.

De unos años a esta parte, la valoración de las empresas europeas y americanas del sector se ha igualado mucho y encontramos empresas europeas que cotizan a los mismos múltiplos o incluso superiores a los de empresas americanas.

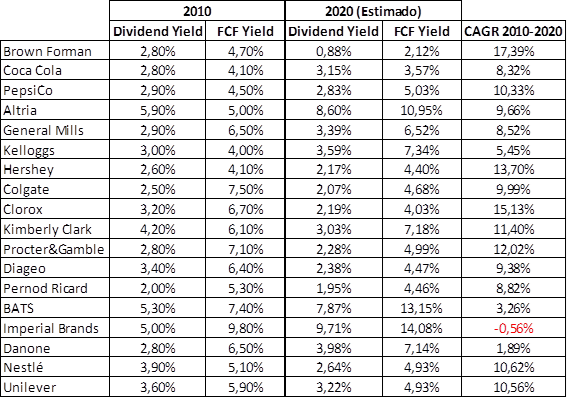

He hecho un análisis del FCF Yield al que cotizaba un grupo de empresas del sector hace 10 años, así como la rentabilidad por dividendo inicial en 2010 para todas ellas, y las he comparado con la rentabilidad por dividendo actual y el FCF Yield estimado para 2020. Hay que tener en cuenta que, en la medida que se trata de estimaciones, el resultado final podría variar y que, adicionalmente, este año 2020 es peculiar, porque ha habido empresas del sector que se han visto beneficiadas por la pandemia (Clorox, KMB, por ejemplo), mientras otras como Coca-Cola o Diageo se han visto claramente perjudicadas.

En cualquier caso, como podemos ver, hay algunas empresas que aparentemente podrían estar más caras que hace 10 años hoy, mientras otras podrían estar más baratas. Sin embargo, excepto casos concretos, las diferencias no parecen ser radicales.

Llama la atención el caso de Brown Forman que aparentemente está considerablemente más cara hoy que hace 10 años. Tal vez no sorprenda que su rentabilidad anualizada en el período ha sido de un 17,39%. Muy probablemente eso también haga que le vaya a resultar muy complicado obtener una rentabilidad similar los próximos 10 años.

En el extremo contrario tenemos a las empresas del sector del tabaco, que, aparentemente, están muchísimo más baratas que hace 10 años. En este caso, resulta bastante sorprendente el ejemplo de Altria, la cual pese a haber tenido una evidente contracción de múltiplos y poder comprarse bastante más barata en términos relativos hoy que hace 10 años, aun así ha sido capaz de generar una rentabilidad anualizada con dividendos del 9,66%.

Viendo esos números mucha gente podría pensar que el sector en general cotiza caro porque pagar alrededor de 20 veces beneficios por empresas grandes y estables no merece la pena, y tal vez tenga razón.

Lo que ocurre es que si realmente estas empresas son capaces de mantener sus ventajas competitivas durante las siguientes décadas, como han venido haciendo en el pasado, existen también argumentos para defender que, realmente, las empresas están baratas.

Ese enfoque es el que siguen inversores como Nick Train o Terry Smith. Nick Train[7] cuyas principales posiciones son empresas de este sector como Diageo o Unilever, argumenta que, en su opinión, estas empresas prácticamente siempre están baratas[8]. Él considera que la rentabilidad por dividendo inicial de estas empresas es superior a un bono a largo plazo y, además, el dividendo de las mismas será creciente y que la estabilidad y certidumbre de sus negocios hacen que sean equivalentes.

Sin duda, uno de los motivos de la excelente rentabilidad obtenida en el pasado por este tipo de empresas se debió a que el mercado no fue capaz de prever que sus ventajas competitivas iban a poder ser tan duraderas y, por tanto, nunca le asignó un múltiplo lo suficientemente apropiado por ello.

El caso paradigmático es el del sector del tabaco. Resulta poco intuitivo asumir que uno de los principales motivos por los cuales históricamente ha sido el sector más rentable, es que sus acciones casi siempre han cotizado baratas. Eso ha permitido a sus accionistas reinvertir los altos dividendos percibidos en más acciones de las empresas tabacaleras a buenos precios de forma casi continuada, mientras estas continuaban incrementando sus beneficios.

Por ejemplo, la propia Altria ha estado durante muchísimos años entre el 20% de las acciones más baratas del mercado[9]:

Irónicamente, esta casi perpetua infravaloración ha sido la principal causa que ha llevado a que la rentabilidad histórica obtenida por la acción haya sido tan elevada.

Hoy en día, de nuevo, estas empresas vuelven a estar entre las más baratas del mercado, como ha ocurrido en multitud de ocasiones en la historia.

Resultaría ingenuo por mi parte obviar que, pese a todo lo indicado previamente, no existen múltiples riesgos para este tipo de empresas.

El primero, y que lleva existiendo ya bastantes años, es la existencia de marcas privadas (“marcas blancas”) por grandes cadenas de distribución. Estas marcas blancas han ido incrementando su calidad y la confianza de los consumidores, lo que unido a su menor precio ha permitido ir arañando cuota de mercado a estas empresas.

Pese a que este hecho supone una amenaza a los márgenes de las consumer staples, generalmente aquellas empresas con marcas fuertes que, además, han seguido invirtiendo en innovación y marketing, han sido capaces de mantener esa ventaja competitiva. Por mucho que todo el mundo busque ahorrar, a la hora de consumir la mayor parte de las personas siguen prefiriendo comprar Coca-Cola antes que una marca blanca equivalente.

Muchos otros productos se consumen de forma más esporádica (como las patatas Lays o las galletas Oreo) y, para este tipo de gastos más ocasionales, la diferencia de precio no resulta tan significativa y los consumidores prefieren probar los sabores que recuerdan y que les dan confianza.

Por otro lado, los productos de marca blanca no han sido históricamente capaces de competir en determinados segmentos como destilados o tabaco, bien porque la inversión en competir en productos más “Premium” no les ha parecido rentable o porque directamente no han sido capaces por cuestiones regulatorias.

Sin embargo, esta amenaza existe y seguirá existiendo, y las consumer staples tendrán que seguir esforzándose en invertir en innovación y publicidad para conseguir que sus marcas se mantengan reconocibles.

Un ejemplo de que esta ventaja competitiva debe trabajarse día a día y no puede darse por sentada lo podemos ver en el caso de Kraft Heinz. Cuando se produjo la fusión entre ambas compañías, sus principales accionistas (3G Capital), consideraron que un negocio tan estable como éste podía aguantar un nivel muy alto de endeudamiento y que, además, era posible realizar recortes de costes y mejoras de eficiencia significativas para mejorar la rentabilidad.

Como se ha podido ver a lo largo del tiempo, su estrategia de recorte de costes ha resultado ser un auténtico desastre, perjudicando enormemente a la marca y erosionando su reputación y ventaja competitiva. La compañía se encuentra en el proceso de tratar de revertir esa situación incrementando su nivel de inversión, pero por el camino ha tenido que realizar varios recortes del dividendo y deteriorar el valor de algunas de sus marcas.

Otra amenaza sobre la que se discute actualmente es la explosión del comercio electrónico. La posibilidad de vender a través de múltiples canales online y de hacer publicidad a través de ellos, unido a la situación de bajos tipos de interés y las posibilidades de externalizar la fabricación de múltiples productos ha permitido que hoy en día, resulte más sencillo que nunca el lanzamiento de nuevas marcas, lo cual sin duda supone una amenaza para las marcas tradicionales.

Sin embargo, pese a que resulta indudable que, hoy en día es más sencillo que nunca lanzar una nueva marca, existen serias dudas de que conseguir escalar esa marca sea igual de fácil. Este argumento es compartido para varios miembros de la industria.

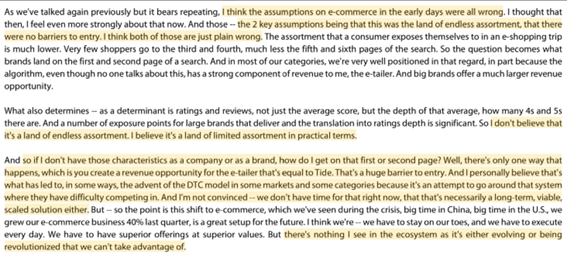

Así, por ejemplo, el CEO de Procter & Gamble realizaba varias consideraciones sobre el comercio online y, fundamentalmente, argumentaba que, pese a que teóricamente la oferta para el consumidor es mayor y hasta podría tildarse de ilimitada, en la práctica eso no ocurre, porque la mayor parte de los cliente que van a realizar compras de consumer staples online no realizan una búsqueda durante múltiples páginas, sino que principalmente eligen sus productos entre las primeras.

Y, en estos casos, como consecuencia del algoritmo de dichas páginas web, son los productos de estas grandes empresas quienes siempre aparecen en los primeros lugares (puesto que, además, son los productos que ofrecen mayor potencial volumen de ventas a la plataforma y por tanto esas empresas también tiene un interés en que sea así).

Bastante coincidentemente con ese argumento, Gartner publicó un estudio en 2019[10] al que también hacen referencia desde Ash Park, en el cual se puede ver que, tanto en Reino Unido como en Alemania, utilizando la búsqueda “diswash” (lavavajillas) en Amazon, más de la mitad de los productos que se muestran en la primera página de resultados corresponden a la marca Finish de Reckitt Benckiser.

Haciendo mi propia búsqueda en España, lo cierto es que los resultados son bastante similares, y se puede ver que los productos que no son Finish, pertenecen a Henkel (Somat) y Procter & Gamble (Fairy).

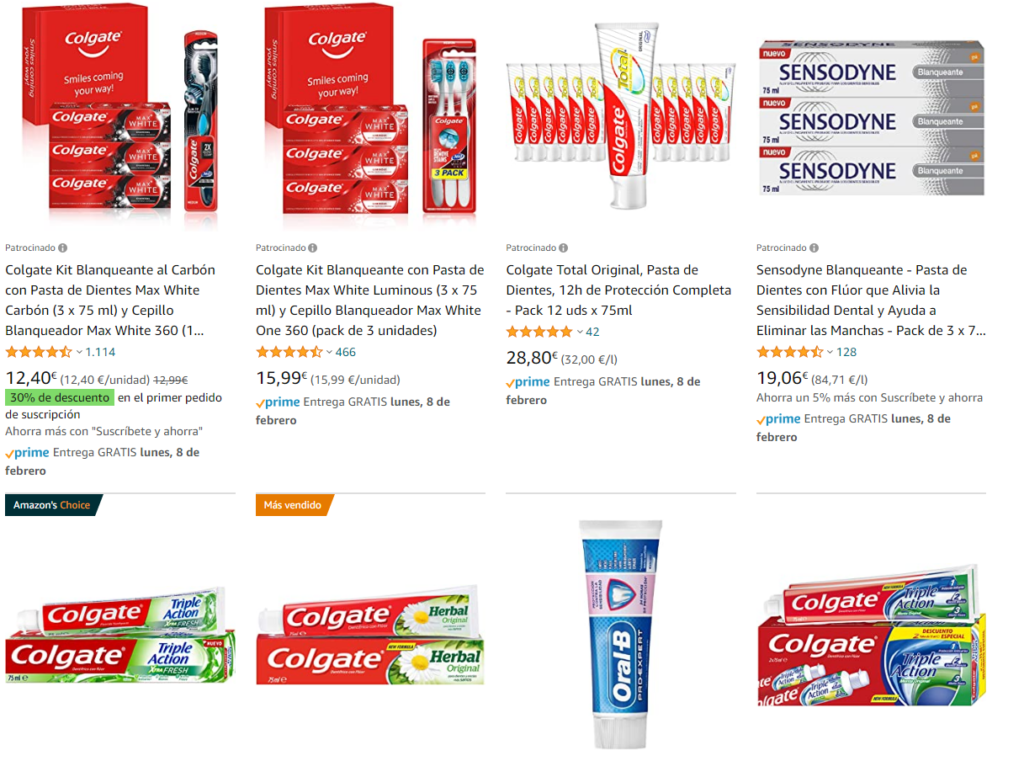

Lo mismo nos encontramos usando otros términos de búsqueda en Amazon como pasta de dientes:

Se puede ver como las primeras páginas están copadas por productos de Colgate, Procter & Gamble y Glaxosmithkline.

También desde Ash Park recogían el comentario del CEO de L’Oréal en 2019 que mantiene una visión similar, al considerar que es más fácil lanzar una marca de belleza pequeña, pero que resulta difícil que éstas sobrevivan. En su opinión el mundo digital también fortalece a las grandes marcas porque las personas vuelven a las marcas que conocen ante un exceso de oferta y, además, los algoritmos de los comercios online promocionan las marcas más famosas y buscadas:

Evidentemente, esto no implica que estos negocios puedan ser complacientes, tienen que seguir esforzándose e invirtiendo para mantenerse relevantes para las anteriores generaciones y, al mismo tiempo, intentar captar la atención de las nuevas.

Por todo lo anterior, considero que existen razones relevantes para que una persona que se plantee invertir en empresas que repartan dividendos (de hecho, incluso una que no se lo plantee), decida apostar por empresas de este sector. Es imposible saber si estas empresas podrán replicar en el futuro el éxito que tuvieron en el pasado pero, a mi juicio, a día de hoy estas empresas aún mantienen ventajas competitivas muy importantes y, si son capaces de gestionarlas adecuadamente, creo que muchos de estos negocios pueden permanecer siendo relevantes durante períodos prolongados de tiempo.

[1] Por orden de mayor a menor rentabilidad: Philip Morris, Tootsie Roll Industries, Coca-Cola, PepsiCo, Colgate-Palmolive, H.J. Heinz, Wrigley, Fortune Brands, Kroger, Procter & Gamble, Hershey Foods y General Mills.

[2] https://www.ashparkcapital.com/

[3] https://investorfieldguide.com/2014618the-best-performing-sector-consumer-staples-part-1/

[4] https://www.youtube.com/watch?v=4p1_5bZ8I4M&feature=emb_title

[5] https://www.accenture.com/_acnmedia/PDF-72/Accenture-Disruptability-Index-POV-Final.pdf#zoom=50

[6] https://assets.kpmg/content/dam/kpmg/xx/pdf/2020/10/venture-pulse-q3-2020-global.pdf

[7] http://csinvesting.org/wp-content/uploads/2016/02/Nick-Train-The-King-of-Buy-and-Hold.pdf

[8] https://www.lindselltrain.com/~/media/Files/L/Lindsell-Train-V2/investment-insights/2017/Confounding%20Compounding%20-%20February%202017.pdf

[9] https://investorfieldguide.com/201479consumer-staples-part-ii/

[10] https://www.gartner.com/en/marketing/insights/daily-insights/nice-products-finish-last