Una de las cuestiones más complejas y controvertidas cuando se invierte en acciones que reparten dividendos es (aparte de qué acciones concretamente comprar) el precio a pagar por las mismas.

Lo que he observado a lo largo de estos años es que el criterio fundamental a la hora de comprar una u otra acción tiende a ser el precio por encima de todas las cosas. Es decir, en muchas ocasiones, la decisión entre comprar una u otra acción suele decidirse en función de la apariencia de cual de ambas está “más barata”. Muy comúnmente, muchas personas toman esa decisión con base en la rentabilidad por dividendo que esas acciones tienen en ese momento. Así, entre dos acciones con una rentabilidad por dividendo inicial del 4% y del 5% respectivamente, muchas personas se inclinarán a comprar antes aquella con mayor rentabilidad por dividendo inicial.

Pues bien, creo que esa forma de actuar no es la más recomendable y, en mi opinión, conduce a resultados poco satisfactorios.

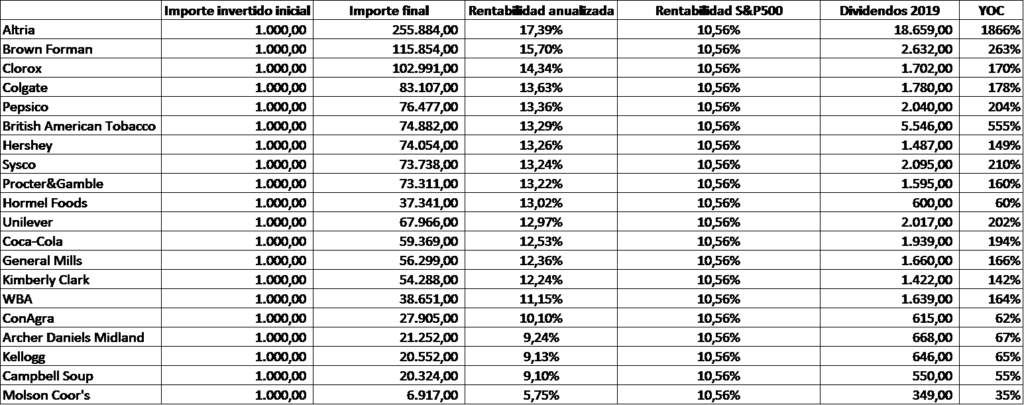

A modo de ejemplo, las acciones de consumo defensivo han sido las que mejor comportamiento han tenido históricamente en conjunto. A continuación, detallo la rentabilidad anualizada obtenida para una serie de empresas de dicho sector, con reinversión de los dividendos percibidos, en el período comprendido entre enero de 1986 y julio de 2020[1]:

Como se puede observar, las rentabilidades obtenidas son extraordinarias. A modo de ejemplo, invertir en todas ellas la misma cuantía en 1986 (1.000 dólares), supondría que hoy en día las acciones estarían valoradas en 1.340.000 dólares y los dividendos anuales percibidos serían de alrededor de 50.000 dólares anuales (con una inversión inicial de 20.000).

Por supuesto, soy consciente de que estamos hablando de un período de 34 años que muchas personas considerarán excesivo. Pero hay que tener en cuenta que esos 20.000 dólares, ajustados por la inflación, equivaldrían a que hoy en día una persona invirtiera 47.000 dólares y durante los siguientes 34 años se limitase a reinvertir los dividendos, sin aportar ningún capital adicional.

También, no cabe duda de que hacer este análisis supone un sesgo de supervivencia por mi parte, puesto que es muy sencillo analizar con el retrovisor aquello que ha funcionado bien en el pasado, pero eso no significa que vaya a funcionar de la misma manera en el futuro. Sin embargo, hay que tener en cuenta que en el año 1986, todas las empresas indicadas ya eran grandes empresas, líderes en su sector. Es decir, no estamos hablando de start-ups jóvenes de gran crecimiento.[2] Probablemente hoy pueda resultar obvio pensar que el agregado de todas esas empresas iba a hacerlo muy bien, pero sin duda, seguro que no resultaba tan evidente en 1986.

Una vez analizado que estas empresas han tenido un comportamiento excelente, las cuestiones que procede determinar son, el precio que se debería haber pagado por ellas para obtener un buen rendimiento, y si existen argumentos o indicios para tratar de justificar que esos negocios seguirán comportándose de forma satisfactoria en el futuro.

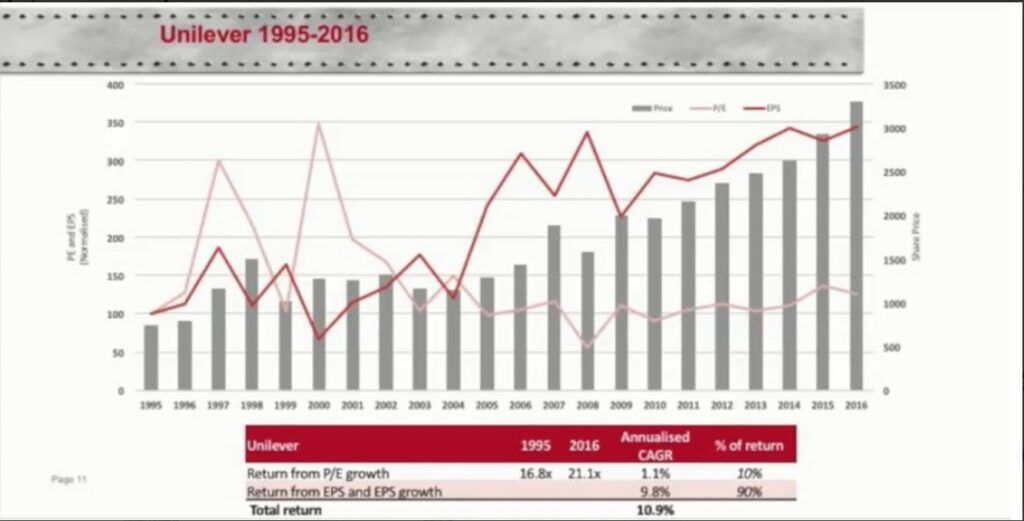

Un ejemplo muy gráfico es el que han usado en los últimos años dos de los mejores fondos de inversión de Reino Unido, Fundsmith y Lindsell Train respecto de la empresa Unilever.

Así, en su conferencia anual de inversores del año 2018[3], Terry Smith de Fundsmith publicaba la siguiente diapositiva:

En la misma, analizaba la evolución de Unilever entre el período comprendido entre el año 1995 y el año 2016. Así, la acción pudo comprarse en el año 1995 en el momento más “barato” de todo ese período, cotizando a un PER de 16,8 veces beneficios. Por otro lado, en el año 2016 la acción cotizó en el precio más “caro” del período, a un PER de 21,1 veces beneficios.

Fundsmith analizó el resultado que hubiera obtenido una persona si hubiera sido capaz de comprar en el año 1995 con el PER mínimo y vender en el año 2016 con el PER máximo (es decir, teóricamente, comprar lo más barato posible y vender lo más caro posible). El resultado es que esa persona hubiera obtenido una rentabilidad anualizado del 10,9%.

Sin embargo, lo particular del estudio es que, de ese 10,9% de rentabilidad, únicamente un 1,1% anual derivan de la diferencia entre haber comprado a PER 16,8 y vendido a PER 21,1, mientras que la mayor parte de la rentabilidad (9,8% anual) deriva del incremento de los beneficios experimentado por Unilever durante ese período. Dicho de otro modo, el 90% de la rentabilidad obtenida derivaba simplemente de haber comprado y mantenido las acciones en el tiempo, y no de haber sido capaz de acertar a comprar en el suelo y vender en el suelo.

Unos pocos meses antes, Lindsell Train también publicó un artículo similar al respecto[4], en el que analizaban la evolución de Unilever entre 1996 y 2016. En el mismo, se indicaba que Unilever tenía una rentabilidad por dividendo inicial de un 2,5% en el año 1996 y que, en dicho período de 20 años, había incrementado el dividendo a una media anual del 8,8%. La suma de ambos importes (11,3%) era prácticamente la rentabilidad total obtenida por la acción en el período (por el contrario, el índice MSCI World obtuvo una rentabilidad del 6,2% en ese mismo período), resultando la variación del PER entre el momento de la compra y la venta (como también se reflejaba en los datos de Fundsmith), residual. Al comparar la rentabilidad obtenida por Unilever (11,3%) y el MSCI World (6,2%) en ese período, se concluía que, para que Unilever no hubiera sido capaz batir al índice, debería haberse comprado a un PER de 46 veces beneficios en el año 1996.

En el mismo artículo, Lindsell Train aún iba más allá y realizaba un ejercicio extremo para tratar de demostrar que la variación en los múltiplos del PER (es decir, la variación entre lo teóricamente cara o barata que cotiza una compañía en el mercado en cada momento) tenían un impacto insignificante en el muy largo plazo.

Así, tomaban los datos del mercado estadounidense en el período comprendido entre 1871 y 2016 para buscar el momento más caro y el más barato. En su ejemplo, un inversor hubiera comprado acciones de la bolsa americana en el año 1920 a un PER de sólo 4,8 veces beneficios (mínimo histórico), y hubiera vendido esas acciones en el año 1999 a un PER de 44,2 veces beneficios (máximo histórico). Esa persona hubiera obtenido en todo ese período una rentabilidad anualizada del 14,5% durante casi 80 años. Sin embargo, de ese 14,5%, únicamente un 2,8% anual se derivaría de haber sido capaz de haber comprado las acciones en el mínimo de 80 años y haberlas vendido en el máximo. Por lo tanto, el 81% de todo el rendimiento se explica por los beneficios y crecimiento de estos durante todo ese período. De nuevo, simplemente por comprar y mantener esas acciones en el tiempo.

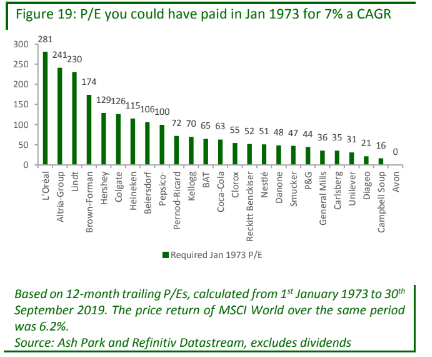

Un ejemplo muy gráfico es el estudio realizado desde Ash Park, en el que analizaban el PER máximos que se podría haber pagado en el año 1973 para un listado de empresas del sector de consumo defensivo para, aun así, haber obtenido una rentabilidad anualizada del 7%, sin incluir dividendos (considerando que la rentabilidad del MSCI World en ese período fue del 6,2%)

Los resultados seguramente sorprendan a la mayoría. Poca gente podría pensar que si alguien hubiera pagado alrededor de 250 veces beneficios por empresas como L’Oreal y Altria en 1973, hubiera sido aun así capaz de batir al índice de referencia a largo plazo.

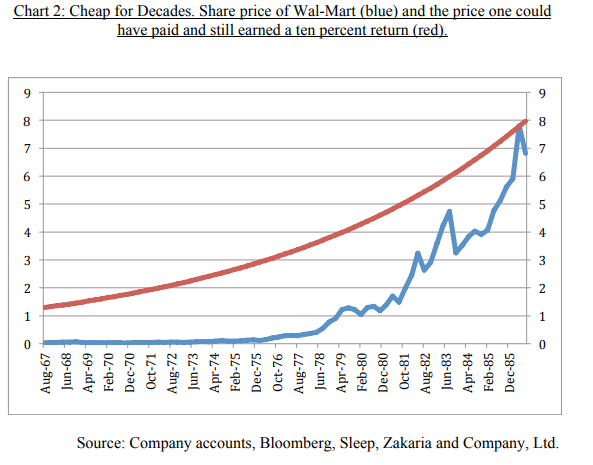

Otro ejemplo bastante gráfico es el que publicó el excelente gestor Nick Sleep en el año 2009, en el cual comparaba la cotización de Wal-Mart desde que salió a cotizar con el precio que se podría haber pagado por sus acciones en los años siguientes y que hubiera otorgado una rentabilidad anualizada del 10% hasta 2009.

Irónicamente, cualquier precio pagado por Wal-Mart desde 1967 a 1985 hubiera generado una rentabilidad anualizada de más del 10% hasta 2009. Es decir, cabría decir que durante todo ese período considerado, Wal-Mart estuvo cotizando barata, absolutamente siempre.

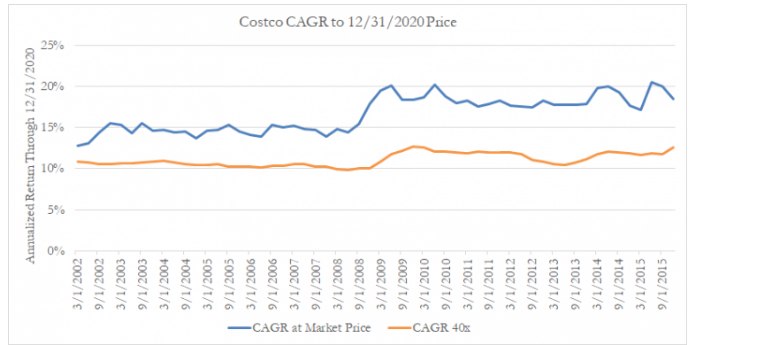

Partiendo de ese ejemplo, recientemente el fondo Ensemble Capital[5] realizó un estudio similar con la empresa Costco:

El estudio señalaba la rentabilidad que había obtenido un inversor hasta finales de 2020 en función del momento en el que hubiera invertido entre 2002 y 2015 (línea azul), y la rentabilidad que ese inversor hubiera obtenido hasta finales de 2020 si hubiese pagado, en cualquiera de esos momentos, 40 veces beneficios por las acciones de Costo (línea naranja). Nuevamente, de forma bastante poco intuitiva, puede verse que el inversor que hubiese pagado 40 veces beneficios por las acciones de Costo en cualquier momento entre 2002 y 2015, hubiera obtenido una rentabilidad igual o superior al 10% anual hasta finales de 2020.

Un lector que haya llegado hasta aquí se estará planteado si lo que estoy sugiriendo es que la valoración de las acciones en el momento de la compra es irrelevante. Nada más lejos de la realidad, considero que la valoración de las acciones es importante, pero en mi opinión si una persona tiene como objetivo tener esas acciones a muy largo plazo y vivir de sus dividendos, es mucho más importante acertar con el tipo de acciones a elegir y establecer unos precios de compra que sean realistas y razonables respecto de esas acciones.

En todos los ámbitos de la vida, a la hora de adquirir cualquier producto (un coche, un teléfono, un reloj) sabemos que, en cualquier categoría hay algunos mejores que otros, que habitualmente son más caros. En ocasiones podemos tener suerte y comprar esos productos mejores a un precio reducido, pero casi nunca nos planteamos la posibilidad de comprar los mejores productos al mismo precio al que se venden los peores. Sin embargo, a la hora de invertir en bolsa esto es bastante común. Muchas personas tienen en su cabeza una lista de empresas que “les gustaría tener”. Sin embargo, en la práctica, casi nunca compran acciones de esas empresas porque piensan que no es el momento porque “están caras” y que ya llegará el momento de comprarlas más adelante. Por eso, continúan acumulando acciones de empresas que, sin embargo, “están baratas”.

El problema de esa estrategia es que generalmente (salvo en supuestos de grandes caídas de mercado), aquellas empresas que están baratas suelen estar porque, o bien no son tan buenas como otras, o tienen algún problema de relativa relevancia.

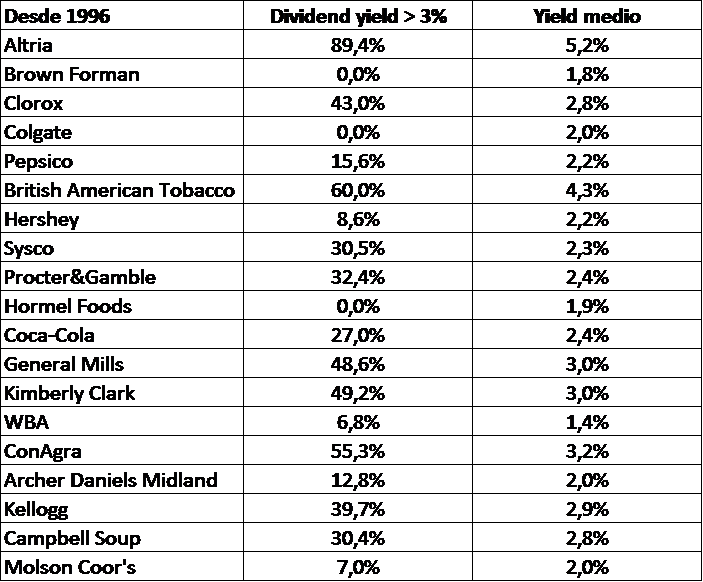

Para intentar verlo un poco en perspectiva con algunos ejemplos, en la siguiente tabla podemos ver el listado de empresas de consumo defensivo a las que nos referíamos en los apartados anteriores. En la primera columna (Dividend yield > 3%) incluyo, desde el año 1996 hasta 2020, el porcentaje de tiempo que esas acciones han estado cotizando con una rentabilidad por dividendo superior al 3%[6], en la segunda columna (Yield medio) incluyo la rentabilidad por dividendo media de cada acción en todo el período.

Como se puede observar, la mayor parte del tiempo casi todas han cotizado con una rentabilidad por dividendo menor del 3%, y sólo dos empresas, las del sector del tabaco, han tenido una rentabilidad por dividendo media en todo el período considerado que supere el 3,5%.

Partiendo de esta base, ¿es razonable para una persona que desee tener estas acciones esperar a intentar comprarlas con una rentabilidad por dividendo del 5%? A mi juicio, no lo es. Nadie se plantearía poder comprar un ático en el centro de Madrid al mismo precio por metro cuadrado que un piso en un pueblo de Segovia, pero sin embargo muchas personas sí consideran que eso es viable al adquirir acciones cotizadas de una compañía.

Es más, cabría hasta cierto punto plantearse si, en el caso de que alguna de esas empresas pudiese comprarse con una rentabilidad por dividendo inicial claramente superior al 5%, si ese no sería un indicio de que tal vez podría ser recomendable no hacerlo.

Por eso, en mi opinión y como ha defendido en alguna ocasión Warren Buffett[7], salvo circunstancias excepcionales, es mejor comprar acciones de empresas excelentes a precios razonables, que acciones de empresas del montón a precios excelentes.

Un ejemplo extremo de esto es el caso de las denominadas “Nifty Fifty” en Estados Unidos. Las Nifty Fifty, eran un grupo de 50 empresas de gran calidad de Estados Unidos a las que se llamó así en los años 60 y 70. El motivo del nombre es que esos negocios eran tan buenos y habían tenido una evolución tan positiva, que se extendió la creencia de que esas acciones podían comprarse prácticamente a cualquier precio y mantenerse de forma indefinida. Como consecuencia de esas creencias, las acciones subieron de cotización de forma irracional e, inevitablemente, acabarán cayeron muchísimo en el período bajista que se inició en 1973. Este ejemplo suele ser muy común para tratar de defender que, pese a ser buenas empresas, aquellos que las adquirieron a finales de los años 60, principios de los 70, tuvieron que soportar grandes pérdidas en las caídas.

Por mi parte, estoy de acuerdo en que adquirir una empresa con una gran sobrevaloración puede resultar en pérdidas, creo que es interesante analizar con más detalle el caso de las Nifty Fifty para ver qué conclusiones se pueden extraer de aquella situación.

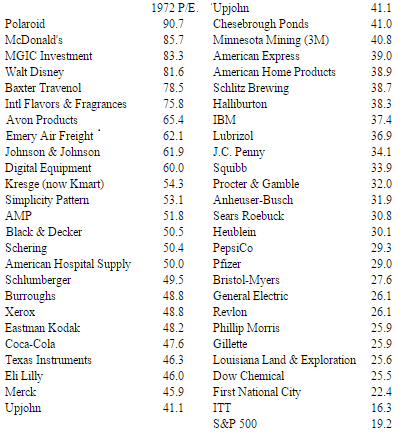

La primera cuestión que es importante conocer para ponerlo en perspectiva cuando se utiliza el ejemplo de las Nifty Fifty como argumento para no sobrepagar por acciones de calidad es que, en 1972 esas acciones estaban cotizando de media a un PER de más de 40 veces beneficios, en comparación con el PER de 19 veces del S&P500:

Como se puede ver, empresas como Coca-Cola cotizaban a un PER de casi 50 veces o Johnson & Johnson a más de 60 veces.[8]

Por lo tanto, estamos hablando de unos supuestos de sobrevaloración bastante extremos. A modo de ejemplo, hoy en día muchas personas rechazan comprar empresas como Coca-Cola o Johnson & Johnson alegando que están caras a PER 20.

Esta historia de las Nifty Fifty siempre se usa como el ejemplo de que comprar caro conduce a resultados pésimos. Y es cierto, lo que ocurre es que, como estábamos viendo, es necesario matizar que en este caso comprar caro suponía comprar extremadamente caro. Pero hay además una cuestión muy interesante que se suele obviar cuando se utiliza a estas empresas como ejemplo:

El profesor Jeremy Siegel realizó un estudio[9] sobre la evolución de las Nifty Fifty en el tiempo. En el mismo, se analizaba la evolución de esas acciones desde el año 1972 (pico de la burbuja) hasta 1998 y las conclusiones resultan totalmente inesperadas a simple vista. Pese a que las empresas que componían dicho grupo cotizaban a más de 40 veces beneficios en 1972 (por las 19 veces del índice), el desempeño de los negocios fue tan bueno que, al cabo de esos 26 años, la rentabilidad acumulada de todas las acciones había sido, básicamente, la misma que la del S&P500. Es decir, pese a que los inversores que adquirieron esas acciones en el pico de la burbuja tuvieron pérdidas importantes a corto plazo, a largo plazo sus beneficios igualaron a los de la bolsa.

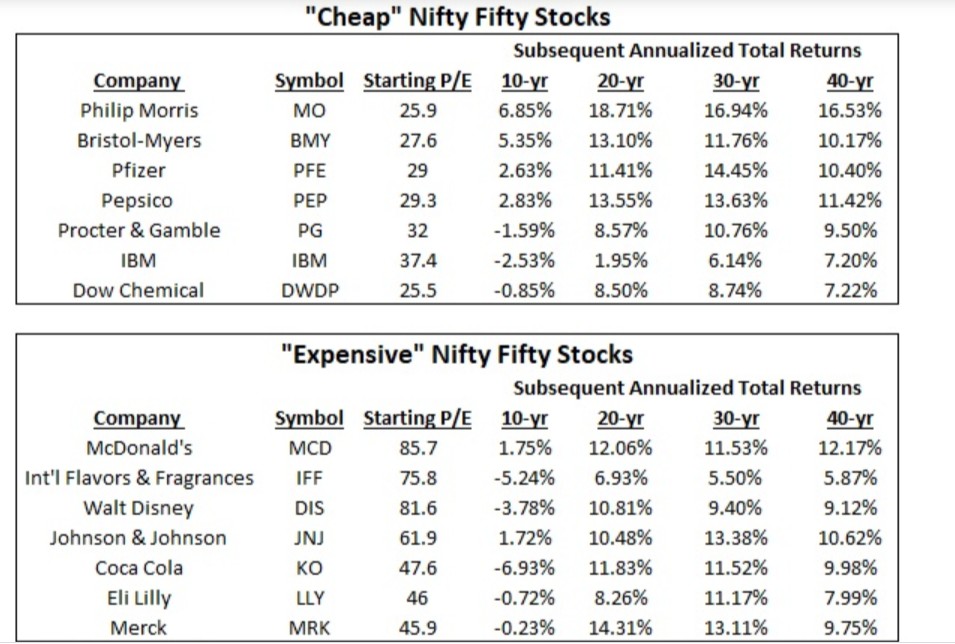

Más recientemente, en 2018, Lawrence Hamtil realizó un nuevo análisis[10], considerando la evolución de aquellas acciones del grupo de las Nifty Fifty que cotizaban más caras en 1972 en función del PER y aquellas que cotizaban más baratas y calculó la evolución que las mismas habría tenido a más largo plazo, siendo éstos los resultados:

Resulta bastante sorprendente porque pese a que la rentabilidad anualizada de todas estas acciones compradas caras en 1972 fue muy mala (incluso negativa) durante los 10 años siguientes, a más largo plazo (20, 30 y 40 años) la rentabilidad fue más que satisfactoria en general. Pero lo peculiar es que en el mayor plazo considerado (40 años), la diferencia de rentabilidad entre la mayoría de las acciones más caras y baratas no resulta fácilmente apreciable.

Esta conclusión va en la misma línea que la de Lindsell Train que comentaba previamente; cuanto más se alarga el plazo, menos relevancia tiene el precio inicial pagado por una acción, y más influye el desempeño de la compañía durante esos años.

[1] Fuente: Portfoliovisualizer.com

[2] A modo de ejemplo, en el año 1986, las siguientes compañías estaban entre las 100 mayores de Estados Unidos: Procter&Gamble, Nabisco -adquirida por RJ Reynolds, actual British American Tobacco-, Altria, Beatrice -ahora ConAgra-, Kraft -adquirida por Altria y escindida de nuevo-, General Foods -adquiridas por Altria y después escindidas ahora en Mondelez y Kraft-Heinz-, PepsiCo, Coca-Cola, General Mills, Colgate, Archer Daniels Midland, Fortune Brands -marcas adquiridas por British American Tobacco, Jim Beam, Pernord Ricard y Constellation Brands-, Pillsbury -adquirida por General Mills-, BestFoods -adquirida por Unilever-, Kimberly Clark y Campbell Soup.

[3] https://www.youtube.com/watch?v=g0mXKLIfHy8

[4] https://www.lindselltrain.com/~/media/Files/L/Lindsell-Train-V2/investment-insights/2017/Confounding%20Compounding%20-%20February%202017.pdf

[5] https://intrinsicinvesting.com/2021/01/13/the-quality-margin-of-safety/

[6] www.yieldchart.com

[7] “It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price.”

[8] http://brooklyninvestor.blogspot.com/2015/06/in-search-of-stock-market-bubble.html

[9] Inicialmente en el libro “Stocks for the long run” y actualizado posteriormente en:

[10] https://www.fortunefinancialadvisors.com/blog/price-is-what-you-pay-value-is-what-you-get-nifty-fifty-edition/

Un comentario