Nota importante: este artículo fue publicado el 9 de octubre de 2021 en el ejemplar número 12 de nuestra newsletter, por tanto los datos, comentarios y precios de referencia utilizados para los cálculos son validos a dicha fecha y no han sido actualizados.

Introducción

La historia de Verizon surge de la fusión entre Bell Atlantic Corp. y GTE Corp. materializada en junio del año 2000. El 2 de julio de ese mismo año la compañía comenzó a cotizar en la bolsa de Nueva York bajo el ticker “VZ”, que fue elegido porque son las dos letras del logotipo de Verizon que representan gráficamente velocidad, al tiempo que hace eco del origen del nombre de la empresa: “veritas”, que significa verdad en latín y que connota certeza y fiabilidad; y “horizonte”, por la visión de futuro de la empresa.

Aunque pudiera parecer que Verizon es una compañía del siglo XXI, la realidad es que las empresas fusionadas tienen su propia historia. Sin ir más lejos, Bell Atlantic proviene de la sociedad constituida por Alexander Graham Bell y su suegro en 1877, “The Bell Telephone Company”, coloquialmente llamada “Ma Bell”, por haber dado origen a AT&T en 1885 y posteriormente (en 1984), debido a regulaciones gubernamentales, a siete compañías de telecomunicaciones regionales independientes, mejor conocidas como “Baby Bell’s”, de las cuales dos de ellas formaban la Bell Atlantic Corp. (previa a la fusión con GTE).

Por su parte GTE era uno de los mayores operadores de telecomunicaciones del mundo con ingresos de más de $25.000 millones de dólares en 1999, que sumados a los más de $33.000 millones de dólares en ventas de Bell Atlantic, supusieron una transacción valorada en más de $52.000 millones a la fecha del anuncio del enlace.

Pocos meses antes de la fusión, Bell Atlantic y la británica Vodafone sellaron una alianza estratégica (joint-venture) para combinar sus negocios móviles en EE.UU., dando origen a Verizon Wireless, la mayor empresa de servicios de telefonía móvil del país. Tras la fusión con GTE y la incorporación de sus líneas móviles a la alianza estratégica, Verizon se hizo con la gestión y el control de la joint-venture (55% de participación). En febrero de 2014 Verizon adquirió el 45% restante que seguía en manos de Vodafone, en una transacción valorada en aproximadamente $130.000 millones de dólares[1], que en parte fue financiada mediante la emisión de 1.274,76 millones de acciones nuevas y el resto, mediante financiación ajena por importe de $6.600 millones de dólares, dando lugar así a la actual Verizon.

Como buena empresa de telecomunicaciones, la historia de Verizon, no ha estado libre de transacciones erráticas como las compras de AOL en 2015[2] (por aproximadamente $4.400 millones de dólares) y de Yahoo! en 2016[3] (por aproximadamente $4.830 millones de dólares), bajo el mandato del anterior CEO y Presidente de Verizon Lowell McAdam, con el objeto de crear Verizon Media. Seis años después de estas adquisiciones, el actual CEO de Verizon (Hans Vestberg) ha anunciado la venta de esta división no estratégica al fondo de capital riesgo Apollo Global Management por importe de $5.000 millones de dólares, quedándose Verizon con un 10% de participación en Verizon Media (que pasará a llamarse Yahoo!). Está previsto que la operación se cierre en la segunda mitad de 2021[4]. Es decir, venden el 90% de una división que aglutina los activos de AOL y Yahoo! (adquiridos por aproximadamente $9.230 millones), por $5.000 millones de dólares. No parece que haya sido un negocio rentable, todo lo contrario, pero como digo, parece algo común a otras operaciones del sector, como el sonado caso de DirecTV por parte de AT&T (adquirida por $48.500 millones en 2015 y vendida este 2021 por $16.000 millones) o las nefastas inversiones de Telefónica en Latinoamérica, aunque eso daría para hacer otro artículo.

Modelo de negocio

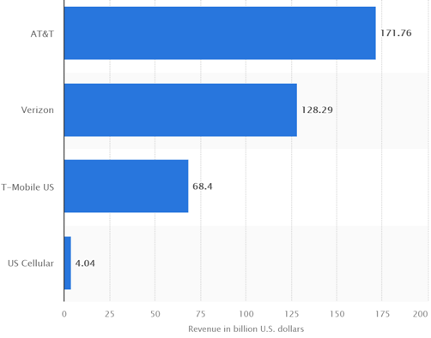

Tras la fusión de T-Mobile US (filial en EE.UU. de Deutsche Telekom) con Sprint en abril de 2020, el mercado de las telecomunicaciones en EE.UU. se ha convertido en un oligopolio controlado por 3 operadores, cuyos ingresos consolidados en 2020 fueron los siguientes:

Fuente: https://www.statista.com/statistics/201048/total-operating-revenues-of-us-telecommunication-providers/

Hay que tener en cuenta, que aunque el principal competidor de Verizon (AT&T) presentó unos ingresos de $171.760 millones de dólares (vs. $128.292 millones de dólares de Verizon), su facturación incluye la de Warner-Media ($30.442 millones de dólares) y la proveniente de Latinoamérica ($5.716 millones de dólares). Aislando las ventas de estas divisiones, la diferencia en facturación se acorta.

Actualmente Verizon es uno de los principales operadores de telecomunicaciones del mundo, aunque no desglosa sus ventas internacionales, dado que la mayor parte de sus ingresos y operaciones (servicios de acceso a internet, telefonía móvil y fija) provienen de EE.UU., siendo sus operaciones internacionales fundamentalmente las de su negocio mayorista (acuerdos con otros operadores internacionales para uso de voz y datos en EE.UU. y en el extranjero) y las de su red global de fibra óptica con una longitud de más de un millón de millas (incluyendo líneas submarinas) que dan conectividad a empresas en más de 180 países. Aunque, como veremos más adelante, está empezando a expandirse fuera de EE.UU.

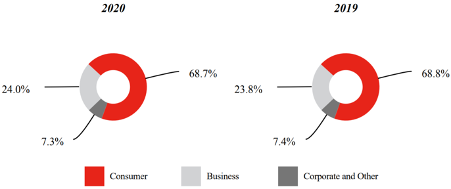

Verizon desglosa sus ingresos por tipología de clientes: particulares (“Consumer” o B2C) que representan casi el 69% de las ventas; y empresas (“Business” o B2B) con otro 24% de las ventas, que incluye servicios prestados a PYMES, grandes corporaciones, entidades gubernamentales y su negocio mayorista. También tiene un segmento llamado “Corporativo y otros”, donde están incluídas las ventas de Verizon Media (AOL y Yahoo!) al tenerlas clasificadas contablemente como “disponibles para la venta” y que, tanto en 2020, como en 2019 representaban algo más de un 7% de los ingresos (aunque este año dejarán de formar parte de las ventas, al tenerse previsto el cierre de la operación antes de finalizar el año):

Por poner en perspectiva el volumen de ingresos de Verizon, actualmente son más del doble que los ingresos consolidados de Vodafone (43.809 millones de euros en su año fiscal 2021) o los de Telefónica (44.663 millones de euros en 2020).

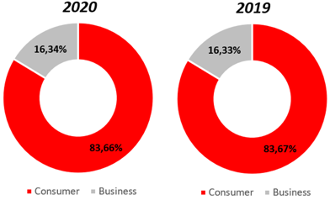

En cuanto a la aportación al EBITDA consolidado, Verizon únicamente desglosa el EBITDA del segmento de particulares (83,66%) y de empresas (16,34%), ya que el EBIT de “Corporativo y otros” es negativo (tanto en 2020, como en 2019), así que parece una buena decisión la venta de Verizon Media.

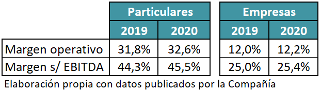

Fuente: elaboración propia con datos publicados por la Compañía

El segmento de particulares es el más rentable con márgenes operativos en torno a 32% (vs. 12% del segmento empresas) y márgenes sobre EBITDA por encima de 44% (vs. 25% en el caso de empresas). Esto tiene una justificación, ya que para particulares la oferta se centra en paquetes cerrados (sólo móvil en modalidad postpago o prepago, convergencia, más o menos datos incluídos, etc.), mientras que las ofertas de empresas suelen ser personalizadas y requieren estudios a medida, además de un canal de ventas especializado.

El ARPA (ingreso medio por cuenta o “average revenue per account” por sus siglas en inglés) del segmento móvil de particulares fue de $118,40 dólares en 2020 (muy similar a los $118,13 de 2019), con una media de 2,8 conexiones (líneas) por cuenta. Por su parte la tasa de rotación de los clientes (“churn rate”) es cercana al 1%, tanto en particulares, como en empresas (similar a la de AT&T). Una buena noticia es que las altas netas (nuevas líneas, netas de las bajas de clientes) siguen creciendo, con altas netas de postpago en el primer semestre de 2021 de 358 mil cuentas, resultando en un total de 121,3 millones de líneas minoristas de postpago a cierre del primer semestre de 2021.

Ventajas competitivas (“Moat”) de Verizon:

En mi opinión, la principal ventaja competitiva de Verizon, a la que Morningstar le asigna un “moat” estrecho (“narrow”), radica en su red de telecomunicaciones (tanto móvil, como de fibra óptica), la cual ha recibido durante varios años consecutivos premios a la mejor red de Estados Unidos:

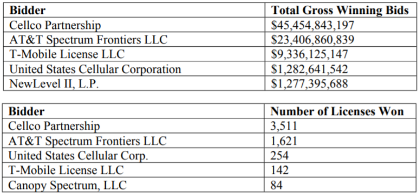

Y la directiva sigue apostando por ese liderazgo en las redes de telecomunicaciones, como se ha podido ver claramente en los resultados de la reciente subasta de espectro de 5G (C-band) realizada por la Comisión Federal de Comunicaciones de EE.UU. (FCC), donde Verizon, a través de Cellco Partnership (participada al 100%), ha sido la clara ganadora en la puja de frecuencias celebrada en febrero de este 2021, con más del doble de licencias adquiridas que AT&T y casi el doble del importe total pujado:

Fuente: https://docs.fcc.gov/public/attachments/DOC-370267A1.pdf

Pocos meses antes de la subasta, el brazo inversor de Warren Buffett (Berkshire Hathaway) inició posición en Verizon con una inversión de más de $8.600 millones de dólares en el cuarto trimestre de 2020 (3,5% del operador), según comunicado al regulador en febrero de 2021[5].

Actualmente las empresas de telecomunicaciones en EE.UU. están ofreciendo servicios 5G mediante una adaptación de sus redes existentes que no ofrecen las capacidades y velocidad o latencia que podrán alcanzar al tener acceso a la frecuencia C-band (anteriormente utilizada para televisión por satélite), que estará disponible a finales de 2021 y que permitirá a los operadores utilizar sus emplazamientos actuales para acceder a estas frecuencias[6].

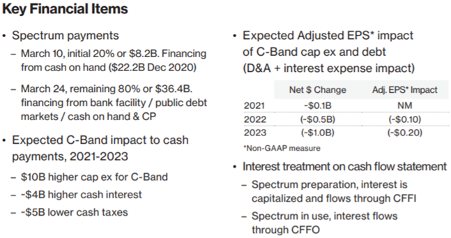

Esto es una gran ventaja, ya que reducirá las inversiones necesarias para poder prestar estos servicios. Verizon ya ha dicho que estas inversiones (adicionales a las recurrentes) para adaptar sus emplazamientos a la nueva frecuencia (además de los desembolsos por la subasta de espectro) supondrán $10.000 millones en CAPEX durante los próximos 3 años (2021-2023); es decir, aproximadamente un 7,8% de los ingresos de 2020 repartidos en 3 años.

Verizon no es el típico negocio de bajo CAPEX (“asset-light”) que tanto nos gustan en @Cartasdividendo, pero en este sector intensivo en capital, precisamente esas altas inversiones en despliegue de redes y derechos de espectro, son las que alejan a otros competidores que no tienen músculo para acometer dichas inversiones y por tanto se crea la situación de oligopolio que hemos visto anteriormente. A final de cuentas, las empresas de telecomunicaciones no dejan de ser negocios muy parecidos a las utilities: pertenecen a un mercado regulado, prestan servicios esenciales (cada vez más) con ingresos recurrentes y predecibles (suscripciones mensuales), a cambio fuertes inversiones para poder prestar estos servicios que a su vez sirven como barrera de entrada para potenciales competidores.

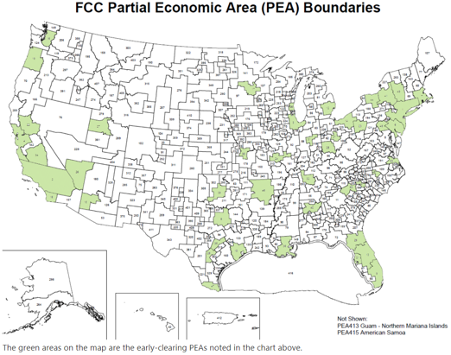

La frecuencia C-band estará disponible en 2 fases, la primera, prevista para finales de 2021, liberará 100MHz del total (de los cuales Verizon tendrá acceso a aproximadamente 60 MHz y AT&T a 40 MHz, según los resultados de la subasta). La segunda fase, esperada para finales de 2023, liberará otros 180MHz. En la primera fase se dará acceso a las principales áreas metropolitanas, o «áreas económicas parciales» (PEA, por sus siglas en inglés) en el marco de la subasta de la FCC (las zonas marcadas en verde estarán disponibles en la fase 1):

Fuente: https://www.pcmag.com/news/verizon-att-spend-billions-on-c-band-spectrum-what-that-means-for-you

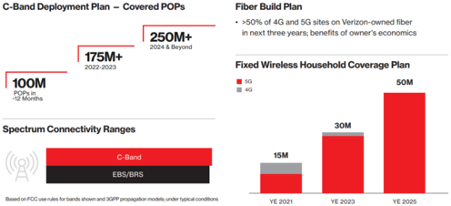

Según la nota de prensa de 10 de marzo de 2021[7], Verizon espera tener, a partir de 2022, un ancho de banda 5G incremental a través del nuevo espectro disponible para 100 millones de personas en los 46 mercados iniciales. A lo largo de 2022 y 2023, se estima que la cobertura aumente a más de 175 millones de personas y, a partir de 2024, cuando se despeje el resto del espectro, se espera que más de 250 millones de personas tengan acceso al servicio “5G Ultra Wideband” (banda ultra ancha).

Adicionalmente, en servicios fijos inalámbricos, espera alcanzar 50 millones de hogares disponibles con su red de fibra óptica 5G a finales de 2025 (desde los 15 millones de hogares actuales que comparten tecnología 4G y 5G).

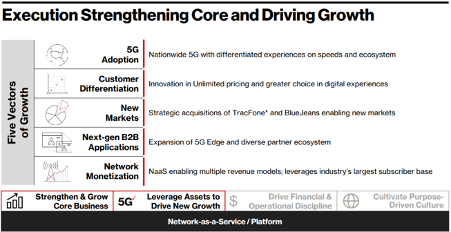

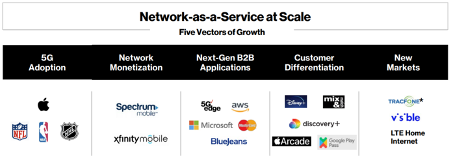

Precisamente su estrategia de “5 vectores para el crecimiento” ronda alrededor del 5G y su monetización, además de la reciente adquisición de TracFone (líder de servicios móviles de pre-pago en EE.UU. que espera cerrarse en esta segunda mitad de 2021)[8] y la creación de BlueJeans[9], alianza con el mayor operador de telecomunicaciones integrado de la India (Bharti Airtel Ltd.) para proporcionar servicios de videoconferencia seguros para empresas en la India, mercado con un gran potencial:

Además de esta alianza en la India, Verizon está empezando a cerrar acuerdos internacionales para proporcionar servicios de 5G, como el recientemente firmado con “Associated British Ports” para implantar una red privada 5G en los 21 puertos de esta asociación, con el objeto de dar servicio al futuro despliegue de aplicaciones de Internet de las Cosas (IoT) y de aprendizaje automático (“machine learning”), para lograr operaciones más eficaces en los puertos[10].

Asimismo, como publicamos en “Dividend World News” del número 11 de @Cartasdividendo, Verizon acaba de firmar un acuerdo de 10 años con la NFL (liga de fútbol americano), para proporcionar tecnología móvil 5G de próxima generación. En un acuerdo que supera los mil millones de dólares y que posiciona a la compañía como socio tecnológico y red 5G oficial de la NFL. Este acuerdo se suma a otros que ya tenía cerrados para prestar servicios de 5G en los estadios de la NBA (asociación nacional de baloncesto) y de la NHL (liga nacional de hockey), entre otros:

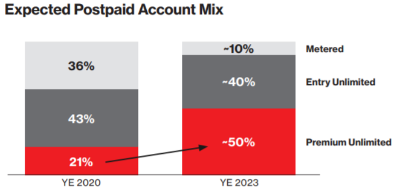

Gracias a todas estas inversiones en 5G, la directiva espera la monetización de su red, a través de la transición de sus clientes hacia planes de postpago ilimitados premium (“upgrades”), que en 2020 suponían el 21% del mix de cuentas y esperan que incremente hasta aproximadamente un 50% en el ejercicio 2023 (en detrimento de los planes limitados, que pasarán a suponer aproximadamente un 10% de las cuentas en 2023, desde el 36% actual).

Muy probablemente también será capaz de captar nuevos clientes (actualmente en manos de sus competidores) gracias a la mayor cobertura de 5G obtenida en la subasta.

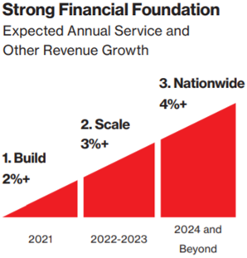

Todo esto supondrá, según estimaciones de la directiva, un incremento en los ingresos por servicios y otros ingresos de +3% anual en el periodo 2022-23 y de +4% anual a partir de 2024 (desde el +2% estimado para 2021):

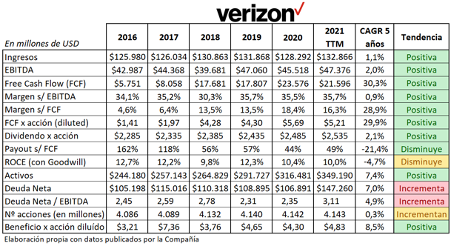

Una vez vistos los catalizadores futuros, veamos cómo se han comportado los márgenes de la empresa en los últimos años:

Vemos que desde 2016 presenta márgenes crecientes en todos los apartados, especialmente en el margen sobre FCF, que ha pasado de 4,6% en 2016 a 16,3% con los datos de los últimos 12 meses (TTM), aunque hay que tener en cuenta que 2016 y 2017 fueron casos especiales en lo que a FCF se refiere, ya que en 2016 se vió afectado por movimientos desfavorables en el capital circulante y en 2017 por el impacto de la reforma fiscal en sus impuestos diferidos (en 2015 el margen sobre FCF era de 16,1%).

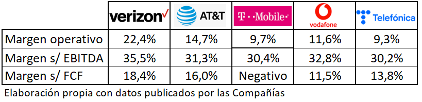

Si comparamos estos márgenes con los de sus comparables, tanto en EE.UU. (AT&T y T-Mobile US), como en Europa (Vodafone y Telefónica), vemos que en su último ejercicio fiscal cerrado fue la que mejores márgenes presentó en todos los apartados (muy buena señal), destacando especialmente el margen operativo y el margen sobre FCF (que en el caso de la filial en EE.UU. de Deutsche Telekom ha sido negativo):

Tendencia últimos años

La tendencia de Verizon en los últimos 5 años no ha sido para tirar cohetes, incremento de ingresos y EBITDA de +1,1% y +2,0% anual compuesto, respectivamente; aunque el beneficio por acción diluído ha incrementado a una tasa de 8,5% anual compuesto.

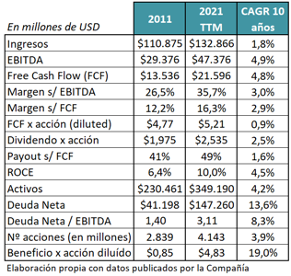

Si miramos al FCF, aparentemente ha incrementado a una tasa anual compuesta de +30,3% en dicho periodo de 5 años; aunque, como hemos explicado anteriormente, en 2016 y 2017 el FCF fue excepcionalmente bajo y si analizamos la tendencia de los últimos 10 años (ver siguiente cuadro), vemos que en dicho periodo el FCF ha incrementado a una tasa anual compuesta de +4,8%, en línea con el crecimiento del EBITDA (que no está nada mal para una empresa aburrida e intensiva en capital como Verizon), mientras que los ingresos han incrementado a una tasa anual compuesta de +1,8%.

Llama también la atención la mejora en los márgenes, tanto sobre EBITDA, como sobre FCF que han mejorado significativamente en este periodo de 10 años.

El aumento en el número de acciones que ha incrementado a una tasa anual compuesta de 3,9% en los últimos 10 años, se debe fundamentalmente a la emisión de 1.274,76 millones de acciones nuevas en febrero de 2014 para hacerse con el 100% de la joint-venture que mantenía con Vodafone (detallada en la introducción de este artículo).

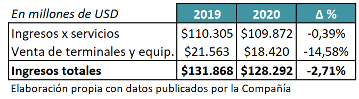

En 2020 los ingresos totales de Verizon se vieron impactados por COVID-19 y bajaron un -2,71% respecto a los obtenidos en 2019. La buena noticia es que si analizamos el desglose de las ventas vemos que en realidad lo que cayó fueron los ingresos por venta de terminales y equipamiento móvil, que bajaron un -14,58% (negocio con poco margen); mientras que los ingresos por servicios de telecomunicaciones apenas se vieron impactados por la pandemia (-0,39%):

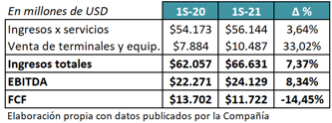

En el primer semestre de 2021 los ingresos totales incrementaron un +7,37% respecto a los del primer semestre de 2020, en gran parte gracias a la recuperación de los ingresos por venta de terminales que incrementaron un +33%; aunque también los ingresos por servicios subieron un +3,64% y el EBITDA un +8,34%. Por el contrario, el FCF se vió impactado por los impuestos y por mayores requerimientos de capital circulante debido al incremento de volumen de ventas, según la explicación dada por su Director Financiero (CFO) en la conferencia de presentación de resultados[11]:

Guidance 2021

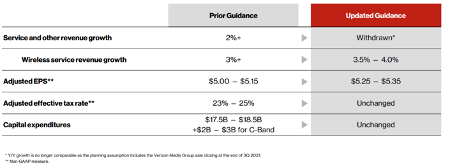

En la presentación de resultados del primer semestre de 2021 la compañía actualizó su guidance al alza, con excepción de los objetivos de “ingresos por servicios y otros” que fueron retirados por la directiva dado que incluían los ingresos de Verizon Media cuya venta está prevista antes de finalizar el año y en función de la fecha de venta varía el impacto.

Aún así, han incrementado el objetivo de los ingresos por servicios móviles desde un +3%, hasta un objetivo en la franja de +3,5% – +4,0%. También ha incrementado la franja de beneficio por acción esperado y han dado pistas del CAPEX, que se situará entre $17.500 y $18.500 millones de dólares, a los que habría que sumar entre $2.000 y $3.000 millones de dólares por el CAPEX necesario para C-band (de los cuales en el 1S-21 la empresa únicamente había gastado $160 millones de dólares).

Hace unas semanas (21/09/2021) le preguntaban al CEO de Verizon (Hans Vestberg) en la “Goldman Sachs Communacopia Conference”[12], si podría dar un adelanto sobre la evolución del tercer trimestre, a lo que respondió que, quedando pocos días para el cierre del trimestre, el negocio de servicios móviles continúa con el buen momentum con el que cerró el segundo trimestre, además de una fantástica evolución en banda ancha y fibra óptica. Así que parece que los objetivos fijados por la compañía van por buen camino.

Comportamiento histórico y estabilidad en tiempos de crisis

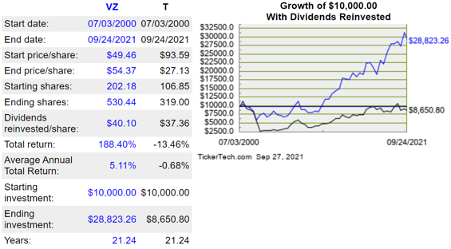

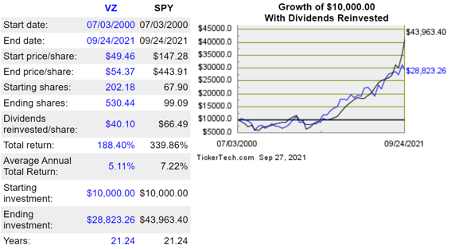

Desde que salió a cotizar en julio del año 2000, Verizon lo ha hecho bastante mejor que su principal competidor, con una rentabilidad promedio anual (incluyendo dividendos) de +5,11% (vs. -0,68% anual de AT&T); aunque también lo ha hecho peor que el mercado (S&P 500) que, en el mismo periodo, ha tenido una rentabilidad promedio anual (incluyendo dividendos) de +7,22% (vs. el +5,11 de Verizon). Especialmente en los últimos años donde ha ido por detrás del mercado, bajando desde los casi $62 marcados a finales de noviembre de 2020, hasta los $54 actuales (-12,90%); en parte por la huída de los inversores con motivo del incremento de la deuda (por la subasta de espectro) que veremos en el siguiente apartado:

Fuente: Tickertech.com/cgi/returns.mpl

Fuente: Tickertech.com/cgi/returns.mpl

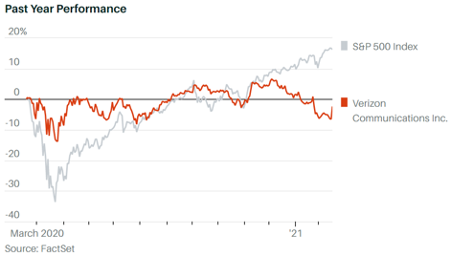

Aún así, históricamente Verizon ha sido un valor relativamente estable que no suele dar sustos a los inversores, ni siquiera en momentos de pánico como en marzo del año pasado durante la crisis ocasionada por COVID-19, donde bajó bastante menos que el S&P 500; aunque, como comentamos anteriormente, desde finales de 2020 se ha comportado peor que el mercado:

Fuente: https://www.barrons.com/articles/warren-buffett-likes-verizon-stock-heres-why-51613592675

Nivel de endeudamiento e inversiones de capital

A pesar de los catalizadores de cara a futuro que vimos en la sección de ventajas competitivas (gracias a los resultados de la subasta de espectro), no todo es color de rosa para la compañía y varios analistas y agencias de calificación crediticia están empezando a poner en duda la inversión en espectro que han realizado Verizon y AT&T a costa de incrementar su nivel de endeudamiento (el importe pujado por Verizon supone 2,5 veces el CAPEX total de 2020, aunque es cierto que las licencias de espectro no se contabilizan como CAPEX, sino como inversiones en licencias). Según el analista de “Telecomunicaciones y Cable” Craig Moffett de Moffett-Nathanson, «es imposible ignorar … el daño duradero que se ha hecho a los balances de los operadores»[13].

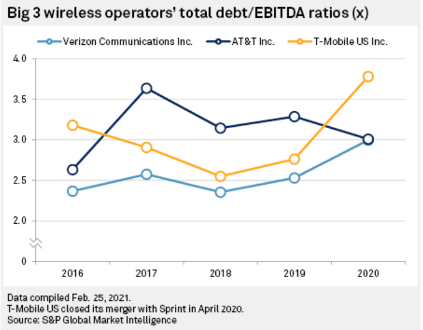

Según S&P, a cierre de 2020 (previo al desembolso para la subasta de espectro) el nivel de endeudamiento de los 3 principales operadores de EE.UU. era de 3 veces deuda / EBITDA para Verizon y AT&T; y de más de 3,5 veces para T-Mobile US (aunque hay que tener en cuenta que su fusión con Sprint se produjo en abril de ese año):

Fuente: https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/analysts-say-high-cost-of-c-band-spectrum-leaves-verizon-at-t-reeling-62874586

Si actualizamos ese nivel de endeudamiento al primer semestre de 2021 (post-desembolso por subasta de espectro), vemos que Verizon es la segunda con mayor nivel de deuda neta sobre EBITDA (sólo por detrás de AT&T), aunque es a la que mejor calificación crediticia le otorga S&P, con una perspectiva estable según la última revisión realizada en junio de este año. El nivel de endeudamiento de Telefónica de 2,2 veces EBITDA tiene truco, ya que en 2020 se materializó la venta de su filial de torres (Telxius) a American Tower (en diciembre de 2020 su ratio ascendía a 3,1 veces EBITDA):

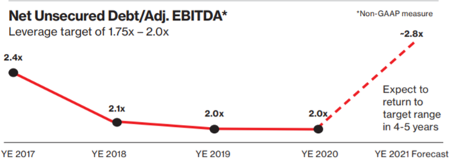

A pesar del alto nivel de endeudamiento, Verizon tiene previsto cerrar 2021 con una deuda neta de aproximadamente 2,8 veces el EBITDA ajustado y esperan reducir ese nível al ratio objetivo fijado por la directiva (en la franja de 1,75x – 2,0x) en los próximos 4-5 años:

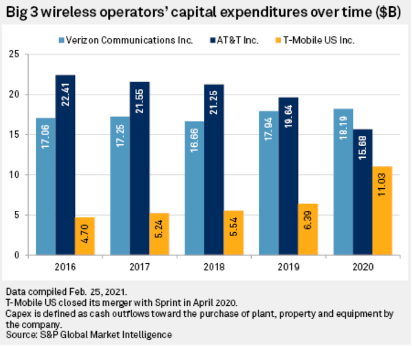

En cuanto a las inversiones necesarias para mantener su negocio (CAPEX), como comentamos anteriormente, las empresas de telecomunicaciones suelen requerir grandes inversiones de capital. En este sentido, en los últimos 5 años el ratio medio de CAPEX sobre ingresos de Verizon fue de 13,55% (vs. 11,90% de AT&T, que lleva 2 años con niveles de CAPEX por debajo a los de años anteriores):

Fuente: https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/analysts-say-high-cost-of-c-band-spectrum-leaves-verizon-at-t-reeling-62874586

Aún con estos altos niveles de CAPEX Verizon sigue siendo una máquina de generar FCF y después de estas inversiones necesarias le siguen quedando más de $20.000 millones de dólares de FCF, de los cuales en 2020 ha pagado aproximadamente la mitad en dividendos ($10.232 millones de dólares), además de ser la que mayor margen sobre FCF presenta de las empresas analizadas.

Otra característica de las empresas de telecomunicaciones (en este caso positiva) es que dada la peculiaridad de que cobran al contado (domiciliaciones por suscripciones) y pueden pagar a proveedores a 60 días o más (dependiendo de la legislación local), pueden darse el lujo de mantener un fondo de maniobra o capital circulante negativo (activo circulante – pasivo circulante). En este sentido, a cierre del primer semestre de 2021, Verizon tenía un fondo de maniobra negativo de $4.452 millones de dólares. Esto significa que parte de sus gastos operativos (el día a día) se financia mediante las cuentas a pagar con los proveedores (optimización de capital).

Datos relativos al dividendo

Verizon lleva incrementando el dividendo de manera consecutiva durante los últimos 15 años a una tasa anual compuesta de 3,03% (2,10% durante los últimos 5 años). Al precio actual (aprox. $54) la empresa ofrece una rentabilidad por dividendo de 4,74% (por encima de su yield medio de los últimos 5 años que se sitúa en 4,43%).

En relación con el payout sobre FCF, con los datos de los últimos 12 meses (TTM) el payout es de 49%, aunque hay que tener en cuenta que el CAPEX se verá incrementado en $10.000 millones durante los próximos 3 años por las inversiones necesarias para adaptar sus emplazamientos actuales a la frecuencia C-band (aproximadamente $3.000 millones anuales). Si tenemos en cuenta este CAPEX adicional en dicho FCF de los últimos 12 meses, el payout incrementaría a 57% que parece totalmente sostenible y nada preocupante, máxime cuando los incrementos a los que nos tiene acostumbrados son de alrededor de 2% y la previsión de subida de ingresos es mayor.

Valoración

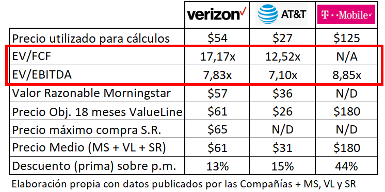

Al precio actual ($54) y utilizando los datos de FCF y EBITDA de los últimos 12 meses Verizon cotiza a un EV/FCF de 17,17 veces y un EV/EBITDA de 7,83 veces (en línea con su media de los últimos 5 años que se sitúa en 7,49 veces).

Si miramos los precios objetivo otorgados por algunos analistas, vemos que Morningstar le da un valor razonable de $57, Value Line le da un precio objetivo a 18 meses de $61 y Stansberry Research recomienda comprar con un precio máximo de $65. Si utilizamos la media de estos 3 valores obtenemos un valor razonable promedio de $61. Actualmente cotiza con un descuento de 13% sobre ese valor razonable promedio.

Si comparamos sus ratios con los de los otros dos operadores en EE.UU. vemos que actualmente cotiza prácticamente al mismo EV/EBITDA que AT&T, a pesar de que está mejor posicionada de cara al futuro y tiene menos incertidumbres que su principal competidor que está en proceso de escindir Warner Media. Por su parte T-Mobile presenta un EV/EBITDA algo por encima al del resto de operadores, además de FCF negativo y encima no paga dividendo (únicamente lo hace su matriz en Alemania).

Conclusión

Parece que Verizon ha perdido la confianza de los inversores tras el incremento de la deuda con motivo de la subasta 5G, habiendo cedido su cotización un -13% desde noviembre de 2020, mientras que el S&P 500 ha subido un +18,29% en lo que va de año. Ese 13% coincide con el descuento que actualmente ofrece la compañía con respecto a la media del valor razonable otorgado por Morningstar, Value Line y Stansberry Research.

Si nos creemos los objetivos de crecimiento fijados por la directiva una vez que empiecen a monetizar su red de 5G (+3% anual en 2022-23 y +4% a partir de 2024), que parecen factibles dada su mayor cobertura nacional; y consiguen reducir el nivel de endeudamiento a los niveles previstos de deuda neta de entre 1,75 y 2,0 veces EBITDA (con el consecuente ahorro en intereses), considero que podríamos aprovechar la debilidad del valor para comprar una acción que cotiza prácticamente al mismo nivel de EV/EBITDA que AT&T, a pesar de tener menores incertidumbres, mayores catalizadores para crecer en los próximos años, mejores márgenes y rentabilidad histórica.

Teniendo en cuenta lo anterior y dado que ya partimos de una atractiva rentabilidad por dividendo de 4,74% al precio actual (por encima de su yield medio de los últimos 5 años), Verizon podría ser una buena oportunidad, incluso como una posible alternativa a AT&T; aunque siempre teniendo en cuenta que es un sector intensivo en capital, que tienen por delante 3 años de CAPEX superior al recurrente para adaptar sus emplazamientos actuales a la tecnología 5G y que aún le quedan 4 o 5 años para digerir la deuda proveniente de la subasta, así que no está libre de riesgos. Como diría el aclamado profesor de finanzas de la escuela de negocios de la Universidad de Nueva York (NYU) Aswath Damodaran: “La valoración que no está respaldada por una historia carece de alma y no es fiable. Recordamos mejor las historias que las hojas de cálculo”. En el caso de Verizon la historia y los catalizadores existen, ahora es cuestión de que se materialicen.

[1] https://www.verizon.com/about/news/verizon-completes-acquisition-vodafones-45-percent-indirect-interest-verizon-wireless

[2] https://www.verizon.com/about/news/verizon-acquire-aol

[3] https://www.verizon.com/about/news/verizon-acquire-yahoos-operating-business

[4] https://www.verizon.com/about/news/verizon-media-be-acquired-apollo-funds

[5] https://www.reuters.com/article/us-investment-funds-berkshire-idUSKBN2AG2KW

[6] https://www.pcmag.com/news/what-is-c-band

[7] https://www.verizon.com/about/news/verizon-announces-c-band-auction-results

[8] https://www.verizon.com/about/news/verizon-to-acquire-tracfone

[9] https://www.verizon.com/about/news/verizon-airtel-bluejeans-video-conferencing

[10] https://www.verizon.com/about/news/verizon-european-private-5g-deal-associated-british-ports

[11] https://www.verizon.com/about/investors/quarterly-reports/2q-2021-earnings-conference-call-webcast

[12] https://www.verizon.com/about/sites/default/files/2021-09/GS-Conference-Transcript-9.21.21.pdf

[13] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/analysts-say-high-cost-of-c-band-spectrum-leaves-verizon-at-t-reeling-62874586